Was ist eine E-Rechnung?

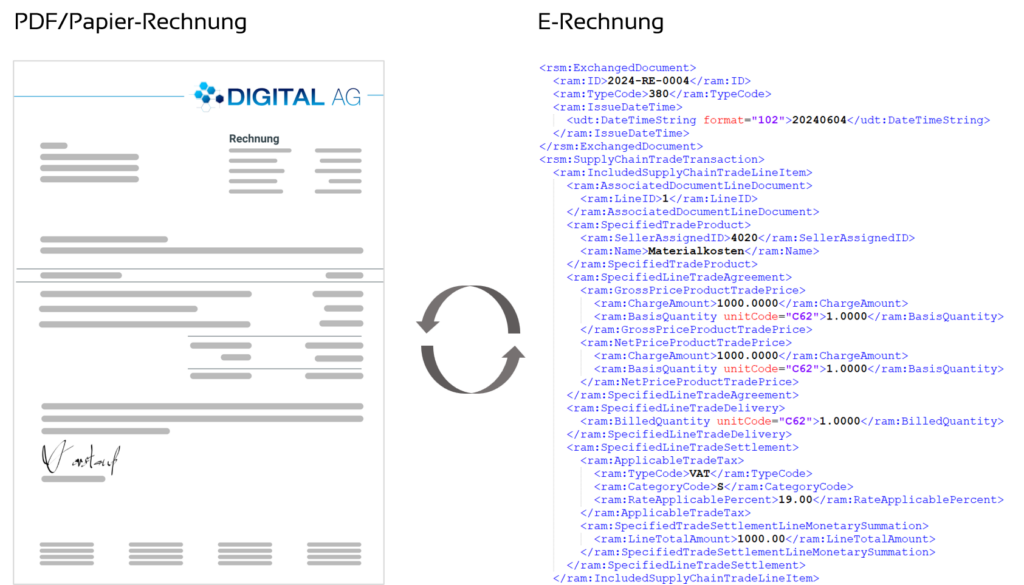

Eine elektronische Rechnung oder E-Rechnung ist ein digitales Dokument, das die Daten einer Rechnung in maschinenlesbarer Form und in einem normierten Format darstellt und vom Empfänger elektronisch weiterverarbeitet werden kann.

Eine Papier- oder PDF-Rechnung ist aus Sicht des Gesetzgebers keine E-Rechnung. Die Unterschiede werden in der folgenden Übersicht erläutert:

Papierrechnung

Die traditionelle Papierrechnung erlaubt keine elektronische Verarbeitung, denn dafür müsste die Rechnung zunächst via Scan oder Foto digitalisiert werden. Um die Daten anschließend weiterverarbeiten zu können, müssen die auf der Rechnung enthaltenen Daten separat ausgelesen und in einem Buchhaltungssystem eingetragen werden.

PDF-Rechnung

Die PDF-Rechnung wird zwar in einem digitalen Format ausgestellt, jedoch liegt ihr Zweck vor allem darin, die Rechnung möglichst „papiergleich“ darzustellen, also so, wie sie auch in Form einer gedruckten Rechnung aussehen würde. Das PDF-Format eignet sich daher für eine menschliche Bearbeitung, bei der Rechnungsinformationen manuell ausgelesen werden. Für eine elektronische Weiterverarbeitung ist eine zusätzliche Texterkennung (OCR-Software) erforderlich.

E-Rechnung

Die E-Rechnung wird gemäß einer von der EU vorgegebenen Norm ausgestellt (EN-16931). Diese Norm definiert einen strukturierten Datensatz, der auf dem XML-Format basiert. Damit werden Rechnungen als maschinenlesbarer Code dargestellt. Dieser Code kann ohne Medienbrüche erstellt, versendet und verarbeitet werden.

Ursprung der E-Rechnung ist das Wachstumschancengesetz der Bundesregierung aus dem März 2024. In Artikel 23 definiert es eine E-Rechnung wie folgt:

Eine elektronische Rechnung ist eine Rechnung, die in einem strukturierten elektronischen Format ausgestellt, übermittelt und empfangen wird und eine elektronische Verarbeitung ermöglicht. Eine sonstige Rechnung ist eine Rechnung, die in einem anderen elektronischen Format oder auf Papier übermittelt wird.

Jede Rechnung, die nicht der Norm für E-Rechnungen entspricht, fasst der Gesetzgeber künftige unter dem Begriff „sonstige Rechnung“ zusammen.

Pflicht zur E-Rechnung

Zweck und Hintergrund der Pflicht

Im Zuge der ViDA-Initiative (kurz für VAT in the Digital Age) plant die europäische Kommission die Einführung eines elektronische Meldesystems zur Umsatzsteuer. Grundlage des neuen Meldesystems sind die Daten aus E-Rechnungen. Nach derzeitigem Stand sollen E-Rechnungen ab 2028 binnen weniger Tage ab Leistungserbringung an die Finanzverwaltung übermittelt werden. Ziel ist ein Near-Real-Time-Reporting, um Umsatzsteuerbetrug effektiver bekämpfen zu können.

Um diese gegenüber der bisherigen Zusammenfassenden Meldung (ZM) deutlich kürzen Fristen einzuhalten, ist ein standardisiertes elektronisches Datenformat unumgänglich. Hierfür sollen die EU-Mitgliedsstaaten ein technisches Verfahren zur Übermittlung bereitstellen.

Umfang der Pflicht

Ab dem 01.01.2025 sind Unternehmen in Deutschland verpflichtet, für inländische Umsätze im Business-to-Business (B2B) elektronische Rechnungen zu empfangen und zu verarbeiten. Die Pflicht gilt also, wenn …

- sowohl der leistende Unternehmer als auch der Leistungsempfänger im Inland ansässig sind und

- der Umsatz im Geschäftsverkehr (B2B) stattfindet.

Im Inland ansässig bedeutet, dass beide Parteien in Deutschland ihren Sitz, ihre Geschäftsleitung, eine für den Umsatz relevante Betriebsstätte oder ihren Wohnsitz bzw. gewöhnlichen Aufenthalt haben.

B2B bedeutet, dass es sich bei beiden Parteien um Unternehmen handelt. Darüber hinaus gilt die Pflicht auch dann, wenn es sich beim Leistungsempfänger um sonstige juristische Personen wie Vereine und Stiftungen handelt. Dagegen nicht verpflichtend ist der Empfang und die Verarbeitung von E-Rechnungen für Endkonsumenten (B2C). Für öffentliche Auftraggeber (B2G) gilt eine Verpflichtung zur E-Rechnung bereits weitgehend seit 2020 (siehe Informationen des Bundes zur E-Rechnung).

Nicht von der Pflicht betroffen sind Kleinbetragsrechnungen (bis 250 Euro) und Fahrausweise. Sie dürfen wie bisher in Papierform oder als PDF ausgestellt werden.

Übergangsfristen

Grundsätzlich sind Unternehmen ab dem 01.01.2025 neben dem Empfang von E-Rechnungen auch dazu verpflichtet, E-Rechnungen auszustellen. Aufgrund des hohen Umsetzungsaufwandes wurden verschiedene Übergangsregelungen geschaffen, um Unternehmen den Umstieg zu vereinfachen. Grundlage ist jedoch immer die Zustimmung des Empfängers!

Bis Ende 2026

Sonstige Rechnungen (PDF, Papier etc.) sind mit Zustimmung des Empfängers erlaubt.

Bis Ende 2027

Sonstige Rechnungen sind mit Zustimmung des Empfängers erlaubt, wenn der Vorjahresumsatz des Rechnungsstellers weniger als 800.000 EUR beträgt.

Ab 2028

Es müssen E-Rechnungen gemäß EN 16931 ausgestellt werden.

Mit Zustimmung des Empfängers dürfen sonstige Rechnungen (Papier, PDF etc.) bis Ende 2026 versendet werden. Beträgt der Vorjahresumsatz des Rechnungsstellers weniger als 800.000 Euro sind sonstige Rechnungen mit Zustimmung des Empfängers sogar bis Ende 2027 erlaubt. Ab 2028 gilt die Pflicht dann für alle inländischen B2B-Umsätze.

Anforderungen an eine E-Rechnung

Norm EN 16931

Die Norm EN 16931 basiert auf der Richtlinie 2014/55/EU des Europäischen Parlaments und verfolgt den Zweck, ein einheitliches elektronisches Rechnungsformat zu schaffen, das von allen öffentlichen Auftraggebern in der EU akzeptiert wird. Veröffentlicht wurde EN 16931 im Jahr 2017.

Die Norm regelt vor allem zwei Hauptbestandteile:

- Das Kernmodell der E-Rechnung (Core Invoice Model): Es beschreibt diejenigen Informationen, die jede elektronische Rechnung beinhalten muss.

- Die syntaktischen Bindungen (Syntax Bindings): Sie beschreiben, wie das Kernmodell in unterschiedlichen elektronischen Formaten dargestellt werden kann.

Neben der Konformität mit EN 16931 müssen E-Rechnungen die gleichen Anforderungen erfüllen, die auch für Papierrechnungen gelten. Diese sind im Folgenden dargestellt.

Allgemeine Anforderungen an eine E-Rechnung

Unternehmen müssen, wenn sie Rechnungen stellen, folgende Grundsätze gewährleisten. Diese gelten insbesondere auch für E-Rechnungen:

- Echtheit der Herkunft: Die Identität des Rechnungsaustellers muss sichergestellt sein.

- Unversehrtheit des Inhalts: Die nach dem Umsatzsteuergesetz erforderlichen Rechnungsangaben wurden nicht geändert.

- Lesbarkeit: Die Rechnung muss für das menschliche Auge lesbar sein. Dazu müssen E-Rechnungen ggf. umgewandelt werden.

Rechnungen müssen darüber hinaus die folgenden Angaben beinhalten (gemäß §14 Abs. 4 UstG):

- den vollständigen Namen und die vollständige Anschrift des leistenden Unternehmers und des Leistungsempfängers,

- die dem leistenden Unternehmer vom Finanzamt erteilte Steuernummer oder die ihm vom Bundeszentralamt für Steuern erteilte Umsatzsteuer-Identifikationsnummer,

- das Ausstellungsdatum,

- eine fortlaufende Nummer mit einer oder mehreren Zahlenreihen, die zur Identifizierung der Rechnung vom Rechnungsaussteller einmalig vergeben wird (Rechnungsnummer),

- die Menge und die Art (handelsübliche Bezeichnung) der gelieferten Gegenstände oder den Umfang und die Art der sonstigen Leistung

- den Zeitpunkt der Lieferung oder sonstigen Leistung; in den Fällen des Absatzes 5 Satz 1 den Zeitpunkt der Vereinnahmung des Entgelts oder eines Teils des Entgelts, sofern der Zeitpunkt der Vereinnahmung feststeht und nicht mit dem Ausstellungsdatum der Rechnung übereinstimmt,

- das nach Steuersätzen und einzelnen Steuerbefreiungen aufgeschlüsselte Entgelt für die Lieferung oder sonstige Leistung (§ 10) sowie jede im Voraus vereinbarte Minderung des Entgelts, sofern sie nicht bereits im Entgelt berücksichtigt ist,

- den anzuwendenden Steuersatz sowie den auf das Entgelt entfallenden Steuerbetrag oder im Fall einer Steuerbefreiung einen Hinweis darauf, dass für die Lieferung oder sonstige Leistung eine Steuerbefreiung gilt,

- in den Fällen des § 14b Abs. 1 Satz 5 einen Hinweis auf die Aufbewahrungspflicht des Leistungsempfängers und

- in den Fällen der Ausstellung der Rechnung durch den Leistungsempfänger oder durch einen von ihm beauftragten Dritten gemäß Absatz 2 Satz 2 die Angabe „Gutschrift”.

Aufbewahrungspflichten für E-Rechnungen

Wie auch Papierrechnungen müssen E-Rechnungen zehn Jahre aufbewahrt werden. Die Frist beginnt mit Ende des Kalenderjahres, in dem die Rechnung ausgestellt wurde. Für den gesamten Zeitraum gelten weiterhin die oben aufgezählten Anforderungen in Bezug auf Echtheit, Unversehrtheit des Inhalts und Lesbarkeit.

Wichtig: Rechnungen müssen im gleichen Format archiviert werden, in dem sie übermittelt wurden. Elektronische Rechnungen dürfen daher nicht ausschließlich in Papierform abgelegt werden, sondern müssen als originale XML-Datei gespeichert und aufbewahrt werden. Um die Lesbarkeit zu gewährleisten, muss zudem eine Software vorgehalten werden, mit der die Ursprungsrechnung ausgelesen werden kann. Speicherorte auf der Festplatte oder in einem Mailordner werden bereits heute von der Finanzverwaltung nicht immer anerkannt.

Formate einer E-Rechnung

Da EN 16931 lediglich eine Datenstruktur vorgibt, aber keine bestimmte technische Umsetzung, haben sich verschiedene Standards etabliert, die der Norm entsprechen, aber sich in technischer Hinsicht unterscheiden. Im deutschsprachigen Raum sind die beiden gängigsten die Formate XRechnung und ZUGFeRD.

XRechnung

Die XRechnung ist ein auf XML basierendes Datenmodell, das insbesondere im Austausch mit öffentlichen Auftraggebern in Deutschland eingesetzt wird. Es wurde von der Koordinierungsstelle für IT-Standards (KoSIT) entwickelt und soll allgemein verfügbar und dauerhaft aktuell gehalten werden. XRechnung gilt in Deutschland als verbindlicher Standard für die gesamte Rechnungsstellung im öffentlichen Auftragswesen.

ZUGFeRD

ZUGFeRD steht für Zentraler User Guide des Forums elektronische Rechnung Deutschland. Das Format wurde zusammen mit Verbänden, Ministerien und Unternehmen entwickelt und steht kostenfrei zur Verfügung. Im Gegensatz zur XRechnung handelt es sich bei ZUGFeRD um ein hybrides Format. Das bedeutet, dass zusätzlich zur XML-Datei auch eine PDF-Datei mitversendet werden kann, welche die Rechnung herkömmlich lesbar darstellt. Zu beachten ist jedoch, dass der strukturierte Teil der Rechnung (also die XML-Datei) führend werden soll. Mit Version 2.1.1 hat ZUGFeRD die Anforderungen von XRechnung in einem eigenen Profil integriert, sodass auch diese von öffentlichen Auftraggebern akzeptiert werden.

Chancen und Herausforderungen

Das einheitliche Format für E-Rechnungen bringt auch für Unternehmen einige Vorteile mit sich:

- Weniger fehleranfällig: E-Rechnungen können maschinell ausgelesen werden. Dadurch werden potenzielle Fehlerquellen bei der manuellen Eingabe von Daten vermieden.

- Zeitsparend: Die vollständig elektronische Übermittlung und Verarbeitung spart Zeit beim Digitalisieren bzw. Auslesen von Rechnungen.

- Kostensparend: Neben Arbeitskosten entfallen Ausgaben für Papier und Porto.

- Prozessverbesserung: Durch den elektronischen Empfang und Versand von Rechnungen können Finanzdaten einfacher zentral erfasst und ausgewertet werden.

Neben den Chancen, welche die E-Rechnungsformate mit sich bringen, sehen sich Unternehmen auch einer Reihe von Fragen und Herausforderungen bei der Umstellung entgegen:

- Recherche: Wie wirken sich E-Rechnungen auf meine Geschäftsprozesse aus? Wann gilt für mein Unternehmen welche Pflicht für den Empfang und das Versenden von E-Rechnungen? Wie kann diese Verpflichtung technisch am besten realisiert werden? Was muss in Bezug auf den Datenschutz berücksichtigt werden?

- Implementierung: Wie führe ich ein System ein, das E-Rechnungen empfangen und versenden kann? Wie müssen vor- und nachgelagerte Prozesse angepasst werden?

- Schulung: Welche Leitlinien gelten für den Umgang mit E-Rechnungen? Wie lassen sich Mitarbeiter möglichst gut auf die Umstellung vorbereiten und in die neuen Prozesse einarbeiten?

Softwarelösungen für E-Rechnungen

Abkehr von Word und Excel für Rechnungen

Viele kleinere Unternehmen schreiben Rechnungen bislang mit Office-Software wie Word oder Excel. Mit der Einführung der Pflicht zur E-Rechnung müssen diese Unternehmen nun umdenken. Auf der einen Seite sind Office-Tools nicht von sich aus in der Lage, Dokumente auf Grundlage der europäischen Rechnungsnorm zu erstellen oder zu verarbeiten. Auf der anderen Seite verwehren sich Unternehmen damit Prozessvorteile, die durch die einheitlichen Datenstandards genutzt werden können.

Die neuen gesetzlichen Vorgaben leisten Systemen Vorschub, die rein digital und in der Cloud arbeiten. Sie erfüllen die gesetzlichen Anforderungen und ermöglichen zudem eine effiziente und datenbruchfreie Verarbeitung der neuen E-Rechnungen.

Rechnungssoftware versus Komplettlösung

Es liegt zunächst der Gedanke nahe, nach einer neuen Software speziell für das Rechnungsmanagement zu suchen. Damit ist den neuen Anforderungen Genüge getan, es bleiben aber auch einige Potenziale brach liegen, denn weitere Prozesse sind mit der Rechnungsstellung verknüpft: Beispielsweise das Erfassen von Auftrags- bzw. Projektzeiten, die Verarbeitung von Tickets oder das Controlling auf Basis von Einnahmen und Ausgaben.

Die E-Rechnung ist daher auch eine Chance für Unternehmen, an den Rechnungsein- und -ausgang anknüpfende Geschäftsprozesse zu digitalisieren. Das ist ein weiterer Schritt in Richtung des papierlosen Büros und bietet Unternehmen eine Reihe von Vorteilen:

- All-in-One-Gedanke: Alle geschäftsrelevanten Daten werden an einem Ort abgelegt, alle Prozesse finden online und auf Grundlage dieser Daten statt. Keine Insellösungen, Datenbrüche oder Übertragungsfehler mehr.

- Einfache und effiziente Prozesse: Alle wichtigen Geschäftsabläufe finden auf einer gemeinsamen Plattform statt, auf der das gesamte Team arbeitet. Es sind keine Kettenmails oder Papierausdrücke mehr nötigt.

- Geschäftserfolg messbar machen: Alle relevanten Daten für Ihre Analysen stehen an einem Ort parat und können in Ihre Geschäftsauswertungen einfließen.

E-Rechnungen und mehr mit teamspace

teamspace ist eine All-in-One Unternehmenssoftware, mit der Sie E-Rechnungen in den Formaten ZUGFeRD und XRechnung erstellen, versenden, empfangen und verarbeiten können. Damit sind Sie für die Pflicht zur E-Rechnung gewappnet. Im Gegensatz zu reinen Rechnungstools unterstützt Sie teamspace darüber hinaus bei vielen weiteren Prozessen, wie zum Beispiel …

- CRM und Vertrieb,

- Auftragsabwicklung,

- Zeiterfassung,

- Projektmanagement,

- Ticketing

- und vielem mehr.

Wenn Sie Interesse haben, teamspace näher kennenzulernen, kontaktieren Sie einfach unser Beratungsteam.